この記事を読んでもらいたい人

- 家事育児が忙しいママや、仕事で時間のない会社員

- 子どもの教育費が不安な人

- 将来漠然と不安な人

- 家計管理が苦手な人

- お金の増やし方がわからない人

正直何とかしなきゃ!って思うものの・・・

資産形成ってどうやってすればいいのかわかりませんよね。

物の値段は上がるし、お子さんのいるご家庭は漠然とした将来の不安を抱えているかもしれません。

結論からお伝えすると、資産形成のロードマップを実践すればお金を増やすことが可能です。

正しく資産運用できれば老後も怖くないですよ!

はじめるならできるだけ早く始めることをおすすめします。

ただし、現状を見直して資産運用に取り組まないとお金は貯まりません。

面倒に感じることを実践して豊かな人生を歩みましょう。

バンザイ

バンザイここでは夫婦で総資産2000万以上のワーママるかが、今から始められるお金の増やし方について解説します。

保険のチャンネルならお金の悩みをFPに無料で相談できる!

- 無料で何度でも相談できる

- PCでもスマホなど全国どこでもオンライン相談

- 大手企業リクルートが運営している

- 今なら相談でハーゲンダッツ無料券がもらえる

\ たった1分で申込完了 /

資産形成の基本!お金を貯め方をこの記事でマスターしましょう!

資産形成するための戦略

手元のお金を増やすには、「節約する」「収入を増やす」「投資をする」の3つしかありません。

資産形成するための戦略をまずはおさらい!

- キャリアアップ

- 転職

- 副業

- NISAで資産運用をする

- イデコ

- 仮想通貨投資

老後の安定した資産収入を得るためにすること。

年金(いくらもらえるのか)+資産収入(いくら必要なのか)での生活

①お金を貯める

お金を貯めるために以下3つのことを始めましょう。

- 家計をコントロールする

- 生活防衛資金を貯める

- 少額から投資を始める

固定費の見直しが出来たら、節約の効果は続きます!収支が整えば家計をコントロールすることが出来ます。

これが出来れば、生活防衛資金を貯めつつ、投資も始めましょう。

仮想通貨投資も、NISAも少額から始められるので、すぐはじめてください。

投資は、リスクが伴います。

少額から始めることで自分のリスク許容度を知ることが出来ます。

これをわかっていないとお金に執着することになり、資産を失う危険もあります。

余剰資金がないのに大金を投資に回すのはNG!

心の余裕も大切にしましょう❤

②お金を稼ぐ

収入が支出よりも低い場合は、収入を増やすことを考えましょう。

収入をを上げる方法は3つだよ!

- キャリアアップ:時間がかかり、自分でコントロールができない

- 転職:時間がかかる、転職先によって収入がアップする可能性はある

- 副業:即効性がある。自分でコントロールできる

収入を増やす方法のメリット・デメリット

| メリット | デメリット | |

| キャリアアップ | ・長期的なキャリアの成長と安定した収入の可能性がある ・プロフェッショナルなスキルと経験の向上 | ・時間がかかる ・組織の制約に左右される ・自己コントロールができない要素がある |

| 転職 | ・収入の即時の増加の可能性 ・新しい環境や機会の開拓 ・他の業界や分野でのキャリアチェンジの可能性 | ・時間とエネルギーの投資が必要 ・転職に伴うリスクや適応期間がある |

| 副業 | ・即効性があり、迅速な収入の増加が可能 ・自己コントロールができる ・複数の収入源の確立が可能 | ・主業務との時間的な調整が必要 ・仕事とプライベートのバランスを保つ必要がある |

キャリアアップ

キャリアアップは、経験やスキルの積み重ねが必要であり、時間がかかることがあります。

また、他との競争や組織の人事方針に左右され自分で完全にコントロールできない要素もあります。

転職

今の収入に満足していないなら転職はおすすめ!

転職先によって即効性で収入がアップする可能性があります。同じ業界・業種であっても企業によって給与は変わってくるので1度相談してみるのもいいでしょう。

私の夫は、転職で収入アップ・働く環境もよくなったよ!

今の収入に満足していないならまずは、、まずは情報収集から始めておきましょう。

副業

副業は他の2つの方法に比べて即効性があります。自分でコントロールが可能であり、自分のスケジュールに合わせて取り組むことができます。また、副業の選択肢は非常に幅広く、自分の興味やスキルに合わせて柔軟に選ぶことができます。副業の収入は主に自分の努力と時間に応じて増加するため、自己成長や努力が直接的に報われるという魅力があります。

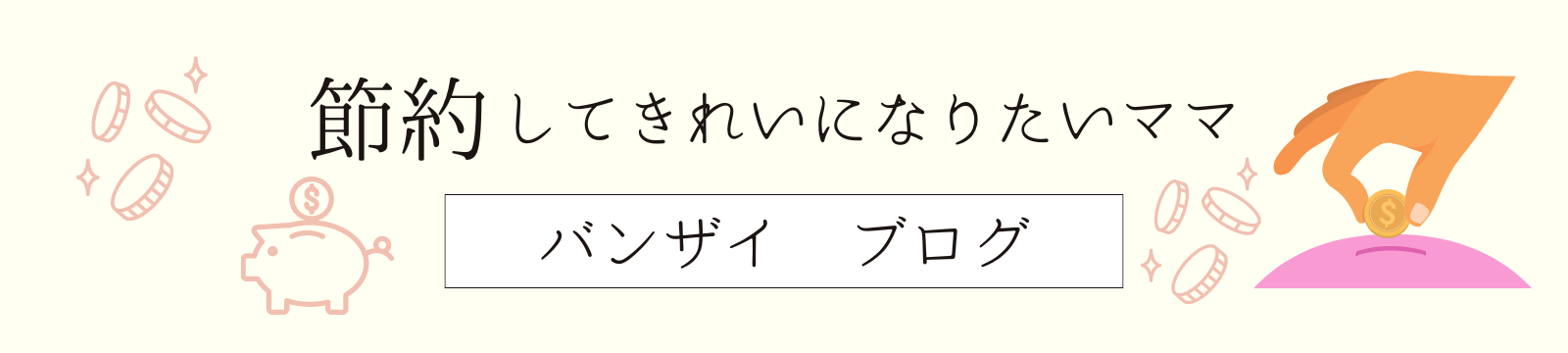

副業って怪しい・・・は間違い!

国も公式のガイドラインを出して、勧めています。

また、コロナ禍後多くの人が行動しています。

何かアクションを起こさないと変わらないので、学んで行動していきましょう。

だれでもできる副業

不用品の売買

まずは、メルカリで不用品の売買を行ってみましょう。

- 即金性がある

- 初心者でも簡単にできる

- 不用品売買なら、在庫の心配がない

- 稼げると自信やモチベーションがアップする

- 家の中がスッキリする

- 買い物するときにレセールまで意識できる

- 不用品の売買なら確定申告不要

私の義母にメルカリをすすめて始めた結果、片付けもできて楽しいと好評でした!

メルカリは、お友達招待キャンペーンがあります。新規登録すると「500円分」がもらえるので活用しましょう。

メルカリアプリをインストール、招待コードを入力してメルカリに新規会員登録を完了てください。

- 新規登録

- 招待コード【XEMRWQ】入力

ブログ副業

自分の興味や趣味を活かしてブログを書くことで収益を得ることができます。

隙間時間にできるので、会社員でも始めやすいですよ!

③お金を増やす

お金を増やすには投資は必要になります。

特にNISAと、iDeCoは必須なので押さえておきましょう。

- NISA(ニーサ)

- iDeCo(イデコ)

- 仮想通貨投資

NISA・iDeCoがいいのか?

資産運用する場合、NISAと、iDeCoがいいと言われている理由は大きく2つあります。

- 非課税

- 複利

非課税

通常、投資信託で運用し得た収益に対しては20%課税されます。

しかし、NISA・iDeCoで積み立てたお金を運用して得た利益に対しては、税金がかかりません!

利益は全額、自分のもの!

利益が大きいものを狙って株を買うワン!

税金がかからないけど必ず増えるとは限らないよ!

銘柄選びも重要。

複利

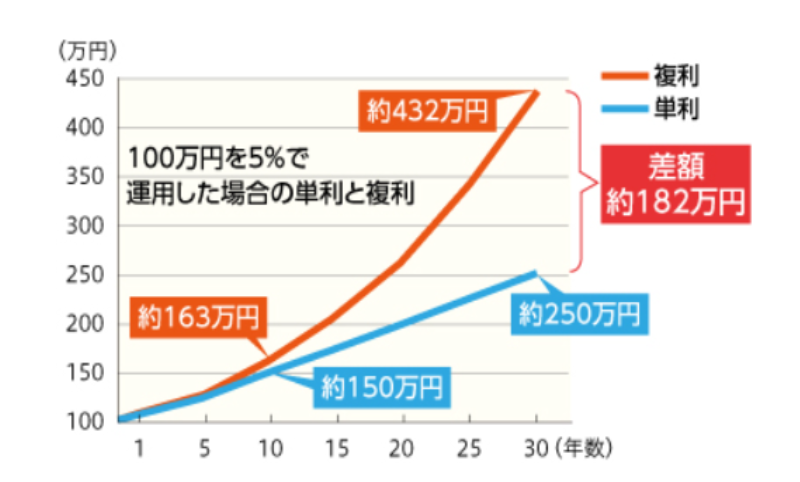

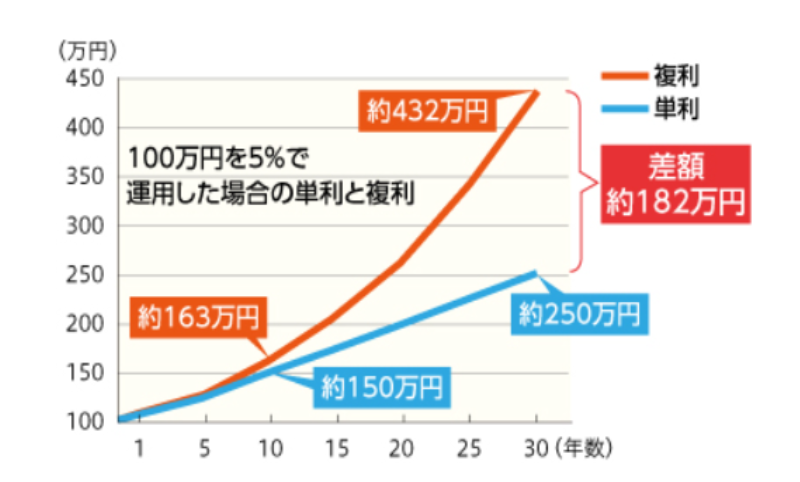

「複利」とは、運用で得た利益を元本にプラスして再投資することで、その合計金額をもとに利益を得る方法です。

「単利」とは、運用で得た収益を(元本にプラスせず)毎回受け取り、当初の元本の金額のままで運用する方法です。

100万円を5%で運用した場合、単利よりも複利で運用した方が30年後は182万円も増えます。

運用期間が長い方が複利の効果はでやすいんです。

資産運用するうえでの大前提

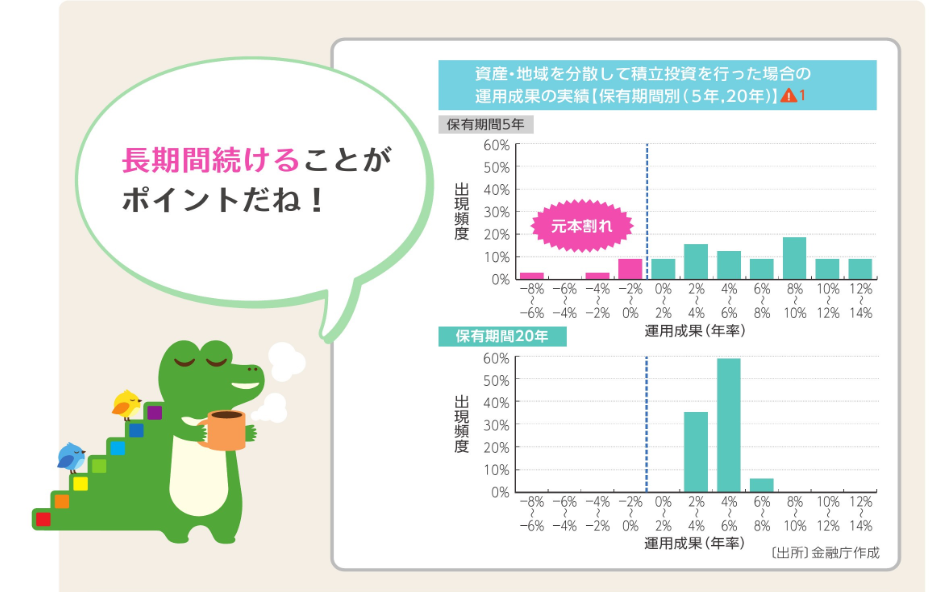

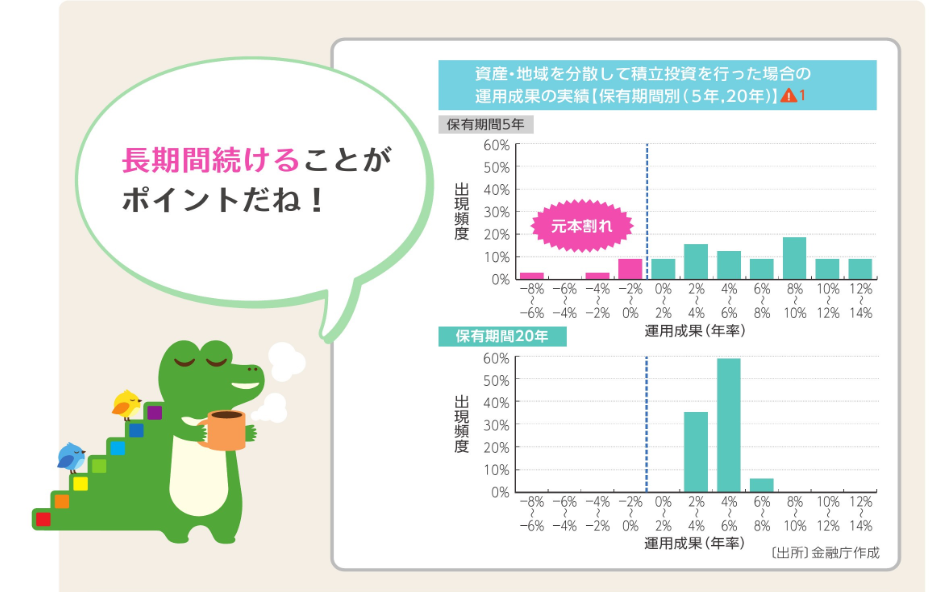

- 長期(20年以上)で運用

- 余剰資金を使う

長期(20年以上)で運用する理由

保有期間が短い(5年の)場合は元本割れのリスクがありますが、保有期間20年の場合では安定して運用可能です!

負けなしといえる結果は安心感がありますよね!

余剰資金で運用する理由

余剰資金を運用する理由は二つあります。

まず第一に、予期せぬ急な出費に備えるためです。

また、市場の急落時に焦って投げ売りしてしまい、損失を出さないためにも、長期的に資産を保有し続けるためにも、余剰資金を投資することが重要です。

まずは、NISA口座で資産運用

まずは、NISAを始める場合は、NISA口座が必要になります。

銀行や郵便局でもつくれますが、楽天証券・SBI証券などのネット銀行がおすすめです。

証券口座によって取り扱っている商品は異なります。

自分が欲しい商品がある場合は問題ありませんが、一般的に銀行や郵便局などでは取り扱っている銘柄数が比較的少ない傾向があります。さらに、手数料の高い商品を勧められることもあり、ネット銀行を利用することをおすすめします。

NISAを始める手順は

- 投資商品を決める

- 金融機関を選ぶ

- 口座開設を行う

- 積立設定をする

積立投資を設定した後は、基本的には何もする必要はありません。

ただし、新NISAでは、利用期間が無期限であるため、「売り時=出口戦略」を考える必要があります。

将来的に必要になる資金が予測される場合は、目標の利益が達成された時点で売却を考えましょう。

出口戦略は最後に詳しく解説します!

仮想通貨もおすすめ

わたしは、仮想通貨が好きなのでビットコインもおすすめです。

投資信託よりもリスクの高い投資商品ですが、長期的な成長を目指し、暗号資産を購入することは賢い選択だと思っています。

④出口戦略

さいごは、出口戦略になります。

家計のコントロールができていて、資産運用出来ればお金の悩みは減ると思いますが・・・

多くの人が不安を感じているのは老後だと思います。

日本では、少子高齢化・人口減少・経済規模の縮小など年金が安定的にもらえる保証はありません。

将来後悔しないように、老後にむけて自分で準備する必要があります。

安心した老後の生活をするためには

年金+資産収入が重要になっていきます。

資産収入があれば、働かずともお金が減らないので安心して長生きできます。

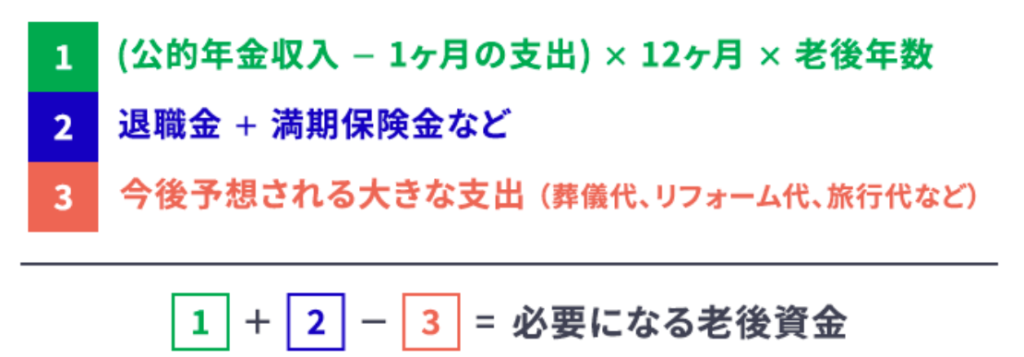

老後いくら必要なのか

年金がいくらもらえるのかおおよそ予測して、老後必要になる資金を把握しましょう!

これまでは、退職後「退職金」と「預金」「年金」で生活する事ができていましたが、

今後は、退職後の「再就職」や「資産収入」を取り入れて老後に備えなくては老後の不安は大きくなるでしょう。

債券

安定した資産収入を得るためには、65歳以降は債券をまぜて運用しましょう。

今で購入していた株式を半分売り、債券に変えることでリスクを分散させることができます。

債券の値動きは、株式と別の動きをするので資産が安定しやすくなります。

4%ルール

定年を迎えたあとの資産の取り崩す方には「4%ルール」があります。

4%ルールとは、1998年にアメリカのトリニティ大学の教授たちによって考案されました。

トリニティスタディによると、資産の50%をS&P500に連動した株式、残りの50%を債券に投資し、毎年当初の資産額の4%を取り崩すことで、30年間は95%の確率で資産が残るという研究です。

4パーセントルールでは、老後に毎年の支出額の4%を引き出すことが提案されています。

このルールのメリットは、シンプルで実践しやすいことです。

具体的には、老後資金を株式や債券に投資しておき、その資金から年間4%を引き出します。

例えば、老後に年間の支出が100万円必要だとすると、資産が2500万円あれば、毎年の生活費を4%引き出せる計算になります。

ただし、運用利回りによっても資産が残る期間は変わってきます。

目安として考えてみてください。

まとめ

資産形成のロードマップを実践することで、お金を増やすことができます。

そのためには、「節約する」「収入を増やす」「投資する」の3つを心がけましょう。

ただし、お金を増やすことだけが目的ではありません!

人生の目標を明確にし、豊かな人生を送るために、節約や投資を活用してください。

ライフプランがあると家計の悩みは改善されるよ!

\お金のプロにライフプランを相談 /

コメント